作者|韩蕾

来源|野马财经

走的快不是本事,走的稳才是能耐。

随着科创板开板的日渐临近,截至5月31日,共有112家企业提交的申请资料已被受理,其中处于已问询状态的有94家。

而在这些被问询企业中,一家名为宁波容百新能源的公司(下称:宁波容百)走在了“前列”。近日,它已经回复了上交所的第二轮问询。

首席科创官注意到,作为目前估值已过百亿的首批科创板申报企业、锂电池正极材料新能源生产商,宁波容百的前五大客户当中不乏宁德时代、比亚迪这类知名公司。

可正是这样一家自带光环的科创企业,在第一轮问询中却被上交所连发了60个问题,成为了首批受理企业中被发问最多的公司;在第二轮问询中,上交所又对宁波容百有关“核心技术”“前五大客户”“经营性现金流”“应收票据”等方面再次进行了“灵魂”拷问。

估值百亿的科创“独角兽”?

说到宁波容百,不得不提到的是A股上市公司当升科技(300073.SZ)。这家公司不仅是宁波容百的竞争对手,还和公司的董事长白厚善有着不解之缘。若说宁波容百脱胎于当升科技,这话也不为过。

1992年,北京矿冶研究总院成立了一个课题组,白厚善就担任组长,这也是当升科技的前身。2001年,当升科技改制成功,并开始进入锂电正极材料行业。在白厚善的带领下,当升科技日益发展,并在2010年4月成功登陆创业板,成为了锂电正极材料行业内第一家上市公司。

东财choice数据显示,首发上市之时,白厚善持有505万股当升科技股票,位列第四大股东,后经转增等,其持股曾超过1000万股。不过,随着公司业绩的下滑,白厚善在公司的地位也受到了挑战。

2013年7月,白厚善向当升科技递交了辞职申请,离开了这家自己工作了20多年的公司,并在随后陆续套现所持有的股份。

一位业内人士对首席科创官透露,因一些人事原因,白厚善算是失意离开当升科技的。

没过多久,白厚善便消失在了当升科技前十大股东之列。不过,在2014年第三季度,也就是他辞职一年后,白厚善逐渐运作新的平台,通过增资和股权司法拍卖,他取得了金和锂电的控制权。

据悉,金和锂电的原大股东金和新材主要从事锂电池正极材料常规产品及前驱业务,在2016年10月,金和新材因逾期债务纠纷,所持有金和锂电的少数股权法院执行了司法拍卖。

而这家名为金和锂电的公司,正是宁波容百的前身。

在全盘接受宁波金和锂电后,白厚善凭借在当升科技的运作经验和业内资源,在宁波容百的资本运作上,白厚善显得驾轻就熟。天眼查数据显示,申请科创板前的短短4年时间内,宁波容百共进行了4轮融资,其中包括阳光财险、长江证券等。

与此同时,公司的业绩也不断向好。2016年-2018年,宁波容百营业收入分别约为8.9亿元、18.8亿元和30.4亿元,增长率均超过50%。

中韩技术拼盘,引同业竞争非议

除了靓丽的业绩水平、众多资本的加持外,想必更让白厚善欣慰的是曾经和自己并肩作战的当升科技“老人们”也愿意围在自己的身边。

招股说明书显示,当升科技原生产厂长张慧清、原人力资源总监姜慧、原营销工程师刘德贤都是宁波荣百的员工。

同业跳槽也引起了上交所的注意,在二次问询中称“宁波容百是否存在来源于当升科技的资产、技术、研发成果等”。宁波容百表示,公司的产品定位、开发进度及产品结构与当升科技存在显著差异。

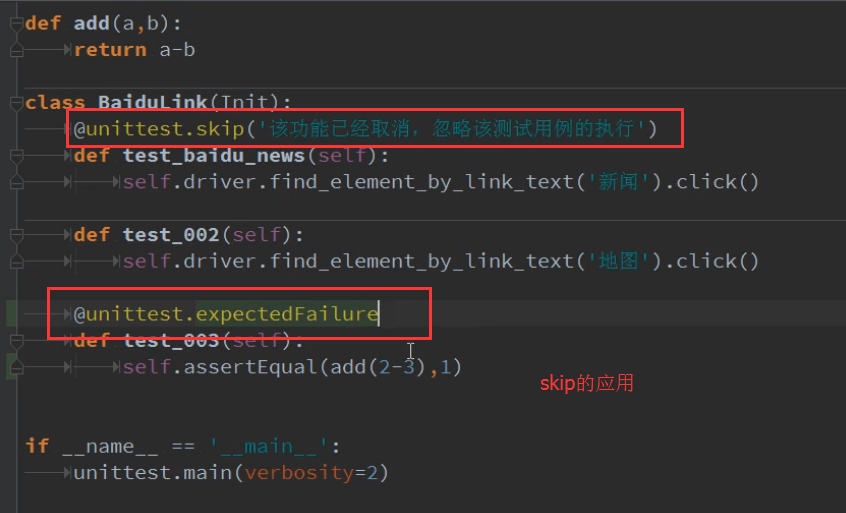

说到技术,宁波容百在投入上似乎并不大方。

2016年-2018年,宁波容百研发费用金额依次为0.32亿元、0.77亿元和1.20亿元,占营业收入比例依次为3.59%、4.10%及3.94%,均低于厦门钨业、当升科技等同行业公司;同期公司研发人员占总员工比例也逐年下降,2018年占比低于同行业平均水平。对此,宁波容百称是因为公司规模快速扩大所致。

不过,更让首席科创官好奇的是,宁波容百的核心团队中,竟然有两个韩国人:李琮熙和刘相烈。另外,旗下还有JS株式会社、韩国EMT株式会社等公司。

当然,中韩技术团队也引起了上交所的注意,并对宁波容百就“核心技术人员是否与以前任职单位签署了竞业禁止协议,其主要成果是否涉及职务发明,是否存在侵害发行人或第三方合法权益的情形”进行了问询。

在回复函中,宁波容百表示“因中韩两国市场环境、技术路线存在差异,李琮熙在公司从事的研究、开发工作与在韩国公司差异较大,故不存在侵害第三方合法权益的情况”而另一位核心技术人员“刘相烈在公司主要从事研发管理工作,未形成职务发明”。

来源:问询函回复

既然两国技术差异这么大,高薪聘请韩国人员真的能起到实质性效果吗?而更有意思的是宁波容百还在招股书中提示了,未来可能会面临行业竞争带来的核心技术泄密,以及技术人员流失的风险。

对于这一风险到底是针对谁提出的,首席科创官联系了宁波容百相关人员,但截至发稿未获回复。

依赖大客户,17亿应收支撑利润

招股说明书显示,宁波容百的大客户应收款数额比较多,而且存在一些关联性。

数据显示,2016年-2018年,宁波容百的净利润约为556万元、2723万元、2.1亿元,三年翻了38倍;与此同时,公司的应收账款和应收票据余额也不断攀升,分别约为3.3亿元、8亿元、11.4亿元和9799万元、1.66亿元、6.72亿元。如此数据,很难说是业绩贡献了利润,还是应收支撑了利润。

除此之外,首席科创官注意到,自2016年起的三年间,宁波容百的第一大客户均为天津力神电池股份有限公司(下称:天津力神),这家公司每年的销售收入占宁波容百当期营收比例均超过20%。另外,公司2018年的第二大客户比克动力占比比例也达到12.07%。

也就是说,两者合计贡献了宁波容百三分之一的营收,说是公司业绩的“铠甲”也不为过。

可“铠甲”也是宁波容百的“软肋”。上交所在问询中就注意到,“天津力神不仅是宁波容百的第一大客户,同时也是公司2017年第二大供应商。并且,天津力神的应收款项还存在部分逾期的情况。”因此希望公司和保荐机构对此进行说明。

在回复函中,宁波容百称为应对原材料上涨压力,上述问题的确存在。并且,天津力神在向公司销售原材料的过程中还采取了冲抵公司对其应收货款的方式。2016年至2018年,宁波容百对天津力神方面的应收账款余额分别为1353万元、2.2亿元及1.7亿元,计提的坏账准备金额约为68万元、1102万元和856万元。

换句话来说,就是宁波容百向天津力神买原材料,加工完产品后再卖给天津力神,自己就赚一个加工钱,对方不仅拖款,还要把原料费给扣了,可见宁波容百在上下游中的话语权并不强。如果说天津力神好歹是国有控股公司,付款慢但还是有希望的话。那第二大客户比克动力,存在的风险或许就有点高。

来源:宁波容百招股书

招股说明书显示,2018年宁波容百对比克动力的应收账款余额约为2.16亿元,且期后回款比例仅有44.96%;同年,比克动力还有一笔对宁波容百1800万元的商业承兑汇票无法兑付。因此,上交所提出质疑,请会计师“核查是否存在使用无真实贸易背景的应收票据进行融资的情形”。

在二次问询中,上交所注意到,“长信科技(300088.SZ)对其持有的比克动力长期股权投资在2018年度计提了减值准备。”据长信科技的年报披露,比克动力的净利润由2017年的5.5亿元下降到了2018年的7775万元。

来源:长信科技年报

对于第一债务人业绩的恶化,宁波容百并没有那么担忧,其在回复函中称“2018年比克动力营业收入保持增长,具有持续盈利能力,且在与公司的合作过程中目前仍在还款。由此,公司就比克动力应收账款未列为单项重大单项计提坏账准备”。

不过,天眼查显示,2016年-2018年,宁波容百共进行了8次开庭。除了一起竞业限制纠纷,另外7次都是合同纠纷,且大多数是由于下游企业拖欠货款。

财务“走钢丝”,技术优势不明显

一方面,应收账款和应收票据的激增让企业利润有所增长;另一方面,这显然对公司的资金链也造成了一定的压力。因此在此次科创板募资中,除了建立2025动力型锂电材料综合基地(一期)外,宁波容百还需要筹资4亿来补充运营资金。

招股说明书显示,2016年-2018年,宁波容百经营活动现金流量净额均为负数,分别为-6287万元、-6.38亿元和-5.43亿元。对比同行业公司,现金流持续三年为负的只有宁波容百。对此,宁波容百在回复函中解释称“现金流情况不同主要是由于利润规模、所处发展阶段不同等因素所致”。

与此同时,宁波容百投资活动现金流量净额也常年为负。这意味着,公司需要大量筹资来维持现金流的平衡。

首席科创官发现,近年来,宁波容百的主要融资途径并非借款,而是“吸收投资收到的现金”,也就是以发行股票、债券等方式筹集的资金。

正是这样一家财务数据“走钢丝”的公司,在2018年6月,由金沙江资本领投的融资中,投后估值达到101亿元,堪称锂电池领域的“独角兽”,而目前当升科技的市值也不过百亿上下。

对此,部分业内人士对这头百亿的独角兽很不理解。一位电池业内人士对首席科创官说:“宁波容百走的是从硫酸镍到三元前躯体再到三元正极材料的技术路径,处于整个产业的中游,在定价权上毫无优势可言,在技术上也无过人之处。”

据这位业内人士介绍,从宁波容百的路径来看,会陷入到厦门钨业、当升科技、杉杉能源和万向新能源等同行业的竞争体系中,依照现在宁波容百的实力来看,根本无法形成规模效应与有实力的同业厂家产生竞争。

因为在2016年至2018年期间,其占营收80%以上的产品三元正极材料毛利率分别只有13.95%、15.74%和18.21%,而同期行业平均水平却分别达到了16.37%、19.3%和15.98%,可以看出,2016年和2017年其主营产品的毛利率是低于行业平均水平的,也只有2018年才有所赶超。就此来看,“容百科技的产品在行业中并不具有太大优势的”。

除了当升科技外,杉杉股份也是宁波容百列举的同行业可比公司,且杉杉股份的子公司杉杉能源在三元正极和正极材料上的产能均高于宁波容百。2018年,杉杉股份以234亿元的资产、88.5亿元的营收、12亿的利润远超宁波容百,总市值也不过134亿元。

对于估值的疑问,首席科创官多次联系了宁波容百并发送求证邮件,对方称会告诉领导通过邮件回复,但截止发稿并未收到回复。

“全球领先”,产品安全值得考量

在招股说明书中,宁波容百多次提到,自己的产品是“全球领先”、“最早推出”、“世界三元正极材料的第一梯队”、“在全球范围内率先应用”……对于这些描述,上交所也提出了质疑,请公司“结合细分行业技术发展情况等判断,相关表述是否真实、准确、客观”。

当然,公司不会自己打脸,在回复函中肯定是说这些描述都是妥妥的。那宁波容百到底生产的是什么神仙产品,能让资本另眼相看,还有勇气冲刺科创板呢?

在招股说明书中,宁波容百称自己的主要产品为三元正极材料及前驱体。简单理解就是电池正的那极里面的材料,由三种物质构成。基于能量密度高、循环性能好等优势,三元正极材料已成为锂电池正极材料的重要发展方向。而锂电池正是现在打的火热的电动汽车的重要部件之一。

可是现在生产锂电池的厂商多了去了,宁波容百凭什么说自己领先?

宁波容百在招股说明书和回复函中描述,国内市场对于NCM811的需求较为旺盛,但受制于产能供给不足,市场处于供不应求状况。而除容百科技外,国内仅有当升科技、天津巴莫、杉杉能源等少数厂家实现NCM811量产。正因为自己生产的不是普通的三元正极材料,因此和同类上市公司没有可比性,估值当然不能一样。

NCM811真的这么厉害吗?的确,无论是电池成本还是续航里程上,这一产品和传统产品相比都具有比较优势。但首席科创官在查阅资料后发现,高镍三元电池最大的问题是潜在的安全隐患。

中国科学技术大学博士唐仲丰就在自己论文中提到,高镍三元的循环性能、安全性能、储存性能较差,阻碍了三元材料在动力电池领域的大规模应用。除此之外,正极材料的热分解温度往往是影响电池热失控的关键因素,其中镍含量越高,热稳定性越差。在实验中和其他材料相比,NCM811的热稳定性较差,同时伴随着放热量的急剧增加。

来源:唐仲丰论文

另外,除了热量的影响,高镍三元材料在循环过程中的体积变化更大,因此更容易由微裂纹扩展而导致材料失效。

来源:唐仲丰论文

近年来,特斯拉等电动汽车自燃或爆炸的现象层出不穷,据媒体统计,过去三个月特斯拉Model S已经出现了多起自燃事件。另外,工艺处于领先地位的韩国两大电池巨头LG化学和SKI都将推迟量产高镍NCM811电池的计划。

你觉得未来NCM811真的能助宁波容百走上光辉大道吗?除了安全问题,也许老板得先想想17亿的应收怎么办。