作者:渤海银行北京分行营业部零售主管行长 周承

来源:2019金融风险管理科技论坛

在4月20日召开的“2019金融风险管理科技论坛暨中央财经大学金融创新与风险管理研究中心2018年会” 上,渤海银行北京分行营业部零售主管行长周承从一线应用和具体业务场景出发,论述了“微观视角下的金融科技赋能风险管理”。他以银行个人贷款业务为例,从客户准入、申请欺诈、授信评估、信用审核、贷后监控等环节介绍了金融科技的应用对于业务的变革和推动效果以及科技赋能金融的机遇和挑战。

对科技赋能金融的理解

周承首先谈到他对科技赋能一线业务的理解,银行是一个经营风险的机构,对于一线业务部门来说,主要工作就是做好贷款业务的风险管理。科技赋能带来两方面变化:一是线下业务的线上化,受理方式和审批方式都由线下转移到线上;二是零售业务批量化,通过科技手段让零售业务能够对公,以批发方式实现大面积获客,批量化受理。如商业银行正在推行的联合贷和助贷业务,以B2B2C方式,实现批量化线上获客。

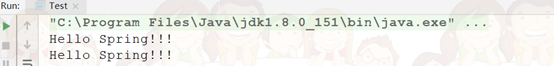

周承将科技赋能的效果,概况为两个字:精和简。精指精于心,银行将繁琐的操作系统、复杂的审批流程、繁重的材料收集等工作隐藏于后台;简指简于形,呈现在客户面前的是简单的网页或手机APP录入界面,客户只需简单填写信息,就可完成业务申请办理。比如线上信用贷产品,后台涉及客户准入、申请欺诈、授信评估、信用审核、贷后监控等环节,以前线下申请,客户需要提交约20份纸质申请材料,材料的准备和填写体验非常不好,现在客户只需关注银行微信公号,输入姓名、身份证号,提交授权申请,在线填写申请表格,贷款申请步骤就完成了。审批效率也大大提高,从过去的5天时间缩短到现在的5分钟,以往的客户面签、提交资料、客户经理作卷、整理、上报、分行初审、复审、终审等环节变成以视频方式进行人脸识别完成身份验证,电子化方式远程签名,提交材料审批,审批通过,发放授信额度,客户体验大大提升,客户经理的工作量也大为减轻,这是科技给一线业务带来的实实在在的价值。

科技赋能金融的机遇和挑战

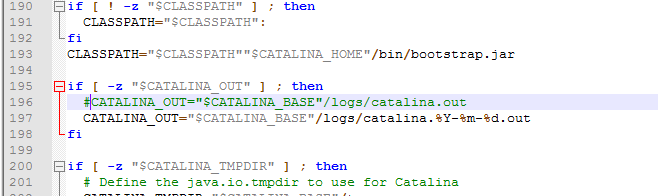

周承以个人房抵经营贷业务为例,指出金融科技在零售业务贷款方面的挑战和机遇。“个人房抵经营贷最高800万-1000万额度,是以个人名义申请用于企业经营的贷款业务,目前还需要线下受理,线上受理面临真实性、高效性和全面性的问题。以贷前调查环节的流水审核为例,存在着真实性、高效性和全面性的挑战。在真实性方面,百度随意一搜,即显示出银行流水PSD格式源文件,通过作图软件即可实现修改、作假,一线业务受理人员无法验证真实性,彩打、电子章都可以伪造,线上材料的真实性难以保障。高效性方面,银行对用户的贷款审核主要是考察其第一还款能力,最重要的依据是企业的一段时间的资金往来情况,通常经营状况比较好的企业半年的银行流水就有厚厚的一摞,银行需要一页一页、一笔一笔地将有效的流水记录勾画、汇总,查看每笔转账备注,弄清资金走向。这些工作都是人工完成,费时费力。全面性方面,企业或个人的开户银行可能不止一个,也可能为了避税通过非股东或非法人走账,这些都影响银行对贷款对象真实情况的了解。

再看贷后审核环节,普遍存在两个难点:一是资金用途监控;二是企业经营状况动态监控。资金用途监控方面,银行审核客户贷款时,首先审核的并不是担保方式,而是看资金用途是否合规,是否与企业的经营发展阶段、经营范围和真实业务能力相符合。银行经常会受到因为信贷资金用途违反贷款合同约定而带来的处罚,对银行以及客户经理来说,对这种情况无能为力,只能被动了解客户的贷款走向,贷款流入股市、楼市之后才能被发现,无法提前采取措施,保证银行资金安全的同时保护企业的安全。企业违规使用贷款资金对其经营非常不利,这笔贷款本应作为短期现金流的补充,结果做了长期投资,风险很大,影响征信记录。一旦这笔贷款还不上,其他贷款很可能会遭到抽贷处理。企业经营状况动态信息方面,一般是银行放贷后3个月或半年对企业经营状况进行查访,深入企业现场进行调研,但目前对于企业的经营情况、合作协议等信息还是以企业主动提供为主,银行主要是被动获取,比如我们最近处理了一笔不良贷款,当时这个企业的经营状况非常好,现金流一年达到1亿元以上,为什么会导致不良?我们现在分析,问题就出现在投资了与公司经营阶段不匹配的项目。归根到底,就是债权融资和股权融资在判断企业方面的差异性。股权投资机构在尽调时,更多的关注企业未来的成长性,但银行审核贷款时,往往偏重对企业过往历史数据的审核,而忽略对其未来经营状况的预判,对银行来说,缺乏对行业了解和对未来的把控能力,导致只根据企业贷款时点及历史经营情况做出还款能力的判断。这家企业实际上是把短期资金用于了长期投资,投资的一个线上平台,没有达到预期收益,如果银行能够根据企业的动态行为,进行预判则很有可能避免风险的发生。

上述几个方面,对金融科技来说,都有很大的应用空间,是机遇也是挑战。” 周承指出。

以上内容由李庆莉编辑整理。