中国最大几个快递公司都陆续公布了去年的经营业绩,收入最高的是顺丰(909.43 亿元),利润最高的是中通(43.87 亿元),单量最高的也是中通,2018 年全年送了 85.2 亿单快递。

最近一家公布经营数字的是圆通,一年派件 66.64 亿单,同比增长 31.61%。圆通在 2005 年接入淘宝配送体系,当时淘宝诞生不过两年。自此,快递业被整合进网上购物产业链,成为一项重要基础设施。

快递业跟着电商增长步入快车道,每年的快递订单量从 2005 年的 22.8 亿件上升到2018 年的 505 亿件。

可以说快递业的单量变化,直接反应着电商的增长速度。甚至比电商自己公布的总成交量(GMV)更有效一点——各种购物节期间,下单但最终没有发货的商品也算在 GMV 里。

而电商又是整个中国消费里增长最快的一个大类。

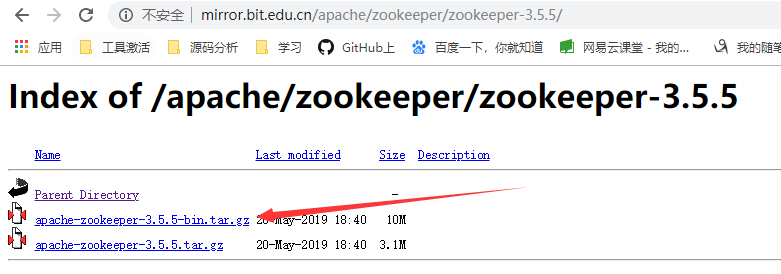

现在快递业的速度过去两年是放慢了很多。

四通一达的配送量在过去一年都有至少 34% 的增长,在今天中国经济门类里属于少有的速度,但整个快递业的配送量依然在下滑,从 2017 年之前的 51%,下滑到现在的 26.46%,跌回 2008 年金融危机后的水平。

快递单量增速两年没有起色,和整个消费一样放缓

中国消费整体增速放缓,比快递行业的增速下滑来得更早。影响快递行业更直接的则是电商,国家统计局的数据显示,电商消费总额增速已经连续 12 个月下滑,从 2018 年 2 月 35.6% 下滑至 2019 年 2 月 19.5%,直到 2019 年 3 月才略微回升到 21%。

在中国的快递市场,最主要的生意就是为电商送货。中国电商的基础设施是快递公司和互联网公司一起建成的。电商是过去十年里中国消费最大的推动力,尤其是在手机业、汽车业各自发生数十年来首次负增长的情况下,消费增速放缓也反映在了电商和快递行业的增速上。

中国央行统计的未来收入信心指数,也从 2018 年下半年开始下滑。消费增长放缓、未来收入信心下滑,这一变化趋势随着零售、电商行业传递到了快递行业。

快递增速越来越依赖拼多多的低价商品,但农村的增速也开始下滑

每年双 11、双 12 所在的第四季度一向是电商投入巨大换增长的季度。2018 年第四季度,阿里巴巴的单季营收第一次破千亿,但 41%的增速已经是三年以来阿里巴巴营收增速最慢的一次。

阿里巴巴张勇曾在年初达沃斯论坛上表示,互联网导致中国农村用户“得以进入一个非常透明的世界”,“这会成为中国经济增长的另一个引擎”。

但是农村电商的天花板远比城市市场来得低。

2018 年电商行业的增长主要靠拼多多。2018 年全年,拼多多平台成交总额达到 4716 亿元,相比 2017 年增长 232%,全平台订单数达到 111 亿笔,占到了整个快递总件量的 21%。

这个增速远远超出在电商行业摸爬滚打二十年的巨头们。

拼多多从阿里巴巴、京东等巨头的夹缝中成长起来,抓住低价商品这一块空地高速扩张。但是相比起京东和阿里巴巴活跃买家平均 5470、8732 元的消费额,拼多多活跃买家消费额只有 1126.9 元。

这个趋势也继续反映到今年年初这几个月的网购消费上。

申宏万源的研报称,2019 年的前两个月来自淘宝和拼多多的“韧性”需求拉低了整体客单价。2019 年 1-2 月全行业快递单量同比增长 21.9%,而同期实物商品网购额增速仅为 19.5%。客单价持续下降的背后,反映的是电商消费结构的变化。

随着多年地产增长、负债增加,消费的刺激已经不如十年前那么容易,中国人对于未来的乐观情绪,也无法和十年前相比。

快递行业市场份额日益集中到大公司手里,但是大公司也不会因此获得议价权

随着主要快递公司在过去两年里集中上市,快递市场份额在 2018 年里更为集中,但这并没有带来快递公司利润率的大幅提升。

快递公司从每单快递获得收入,也没有显著提升。

这是快递公司本身的性质决定的。

尽管在影响消费的产业链里,快递是基础设施,连接着商家与卖家,直接影响着消费者的体验,但无论是买家还是卖家,都不直接接触快递公司。

阿里巴巴在 2013 成立物流子公司菜鸟,吸纳合作伙伴、试图控制整体物流,在那之后。无论是买家还是卖家直接接触到的都不是快递公司,对于消费者来说,价格相当,选哪家其实都没有差别,平时你在支付宝上下单叫快递,菜鸟裹裹为你分派的快递公司取决于周围有哪个快递员抢单,消费者对快递公司品牌并没有辨识。

如果经验有意义的话,在快递市场高度集中的日本、美国,快递业也并非暴利行业。高市占率未产生高议价能力。日本快递业龙头雅玛多毛利率甚至低于日本邮政和佐川急便。剔除非经常性因素,FedEx 长期净利率约为 4%-6%,UPS 长期净利率约为 6%-8%。

大快递公司并不是不想尝试直接接触消费者,但是至今还没有成功,还在持续尝试当中。前不久,顺丰刚刚调整了社区生鲜业务“顺丰优选”,关闭上海、武汉、青岛、等地的门店,转而专注华南和北京市场。

人工和原料的成本都在上升,也影响到了快递业

近期因取消配送员底薪把京东推上舆论中心,而刘强东在内部信称2018 年京东物流亏损 23 亿元,此前融资的钱也只够“再”亏损 2 年。为降低亏损“不得不”取消配送员底薪。

为了提高运营效率,快递公司开始像顺丰一样加大直营网点的比例,随之带来的就是人员、合规成本的增加。

根据职业圈的数据,快递员的平均薪资从 2013 年的 3900 元涨到 2017 年的 4900 元。58 同城招聘数据则显示,到今年一季度,物流/仓储职位全国平均月收入 6425 元。

更加不可逆的还有原材料上涨、环保法规趋严带来的成本。

但与此同时,尽管每逢双十一之前快递公司会涨价,但是快递运费大部分是降价的。原材料纸箱的价格自 2016 年以来上涨了至少 100%——并且还将继续涨下去。

几家快递公司中,营业成本增速最快的是顺丰:2018 年,顺丰的营业成本达 746.42 亿元,较上年同比增长 31.17%,这个增速也高于其收入的增速。

2018 年全年,圆通的营业成本为 204.27 亿元,比上年增加 21.95%,票均收入则从 2017 年的 3.68 元下降至 3.44 元。

阿里无处不在,说是建物流太累但在快递行业投资价值也有 150 亿,相当于一个中通

全中国两家最大的电商巨头,各自控制市值百亿规模的快递公司。

阿里巴巴没有自建自己的物流体系,而是用物流子公司菜鸟将这些快递公司集中起来。

3 月,阿里巴巴宣布向申通快递投资 46.6 亿元。此前阿里巴巴已经入股了圆通、中通和百世快递,阿里巴巴及其关联公司在这四家快递公司分别占股 10%、11%、14.6%、29%。按照这四家公司的市值计算,阿里巴巴所持有的快递公司股份相当于一个中通或者百世快递的市值。

这还不包括菜鸟本身。

京东物流自 2017 年从京东拆分出来,成为独立融资的公司。包括京东在全国的配送员在内,京东物流拥有十几万名员工。

根据京东公布的数据,2018 年 2 月由高瓴资本、红杉中国等投资的一轮融资之后,京东物流估值约 1000 亿元人民币。2018 年 10 月,京东物流宣布开始向个人用户开放快递服务。

但随着整个京东增速放缓,菜鸟将京东排除在淘宝、天猫配送系统以外,独立的京东物流业务并没有足够多的订单支持发展。本月中,刘强东自己在内部信中说京东物流融资款仅够两年亏损。

虽然想了很多办法差异化,但快递业最终还是在拼基本的配送效率

主营快递的顺丰进入了供应链和零担货运市场,靠零担和物流生意起家的德邦做起了快递生意。相比之下德邦做快递的进度更快,2018 年它的快递收入已经达到 113.97 亿元,占比 49.5%、超过了物流收入。

零担一般指单票货物小于 3 吨的物流货运,其中,重量介于 30 公斤和 500 公斤的非整车物流被称为小票零担,500 公斤至 3 吨的专线物流被称为大票零担。

顺丰去年货运收入约为 80 亿元,收入占整个顺丰不足 9%。对于规模达到 1.33 万亿的零担快运市场,顺丰似乎还有很大的发展空间。

然而这是个非常分散的行业。根据光大证券的测算,2017 年零担快运全行业市占率最高的十家公司合计份额不超过 3%。由于行业分散,以及快运物流相对更低的价格,快运公司的盈利情况并不好。

如果和快递业利润率最高的韵达比,德邦毛利率只有韵达的一半,净利率只有韵达的 1/5。

新尝试还有以外卖配送为主的同城配送。

实际上顺丰早在 2014 年开始在部分城市配送肯德基外卖订单,2016 年之后陆续扩展到同百度外卖、美团外卖、麦当劳等餐饮平台的合作。2018 年顺丰同城配送收入同比增长 172%,达到 9.95 亿元,是增速最快的业务(但收入占比只有 1%)。类似的,韵达快递主要面向个人同城配送、餐饮订单的“云递配“。

乐观的分析师相信,基于中国 O2O 市场交易规模年均 24% 的增速,快递公司业绩还有很大的增长空间。

然而这种增长可能既换不回多少利润,因为整个外卖生意里赚钱的并不是送货,依然是外卖平台——它们决定用户看到什么餐厅,而餐厅想要更多曝光就需要买广告。

跟快递之于电商平台的关系一样,快递公司替麦当劳、肯德基、喜茶、美团外卖送餐饮订单到客户手里以后,客户关系始终在平台方手里。只有控制了客户才能提高业务变现率,最终反应到利润表里。美团 2018 年年报数据显示,其收入/交易总额的比率(即变现率)从 2016 年的 5% 提高到 12.6%。

随着更多快递公司开始做外卖配送,快递业的同质化在这里也会发生。甚至更严重,因为让骑手跟着手机指示取外卖送外卖需要的基础建设比需要调动飞机、在全国建仓库的传统快递业门槛低多了。

这可能也是为什么快递公司在同城配送的尝试之外,还通过国际化、航空化、自动化,以及向外拓展主营业务,如冷链、快运等方式,寻求差异化。这些最终还是传统快递业的效率之争。

目前顺丰和圆通组建了自己的机队,其中顺丰拥有 52 架全货机,圆通有投入运营 9 架。顺丰还在鄂州兴建一处货运机场,圆通则是去年 7 月与嘉兴市签署价值 122 亿元的机场建设计划,并打算将该机场作为其全球航空物流枢纽。

组建机队是完善转运中心的一部分。从中其实也能看出来各家公司在资产投入方面的异同。中通的策略是大力投入自营转运中心,购买土地和设备,以及自建车队;韵达的资本支出主要用在自动化 IT 领域的投入和精细化管理。圆通 2016 年上市就募资超过 20 亿元投入自动化。

同时曾经四通一达靠加盟、顺丰靠直营的简单分界也已经不再存在。四通一达越来越多直营,而在北京-上海等热门线路,顺丰和其它公司的速度差别也在变小。

如中金公司分析师的说法,未来快递大公司之间的竞争不是战略,而是执行。

制图 / 冯秀霞 龚方毅