金蝶国际在港股市场上被沽空。最终控制人为刘强东的JD Oriental Investment Limited或损失约4.2亿元人民币。金蝶上一次引起市场高度关注源于京东的入股。

2018年报刚刚发布,明星股票金蝶国际遭遇做空。

据《融资中国》不完全统计,最终控制人为刘强东的JD Oriental Investment Limited持有金蝶国际28852.6万股,2019年3月18日至3月19日以来,金蝶国际股价从10.62港元下跌17.18%至8.84港元,如果这段时间该公司依旧持有金蝶国际股票,则持有股票市值预计从30.64亿港元下跌至25.50亿港元,或损失约4.2亿元人民币。

金蝶市值蒸发近60亿港币

3月18日,中资公司金蝶国际(00268.HK)在港股市场上被沽空。金蝶国际被香港独立股评人David Webb发表的质疑研究报告《Inside the Kingdee bubble》(隐藏在金蝶国际中的泡沫)称为泡沫股,报告援引金蝶国际财务报告数据,认为其11年以来“虚构利润”。

做空报告发布之后,金蝶国际股价一路下跌,从3月15日的10.62港元跌至3月19日的8.84港元。从对应市值来看,3月15日做空报告尚未发布之时,金蝶国际市值350.76亿港元,做空报告发布当天,公司市值跌至300.89亿港元,到3月19日公司市值仍然持续下跌至291.97亿港元。这也让金蝶国际不少大股东“踩雷”。

David Webb发表的《Inside the Kingdee bubble》质疑报告称,金蝶国际的股票在过去两年里上涨了两倍多,然而深入挖掘就会发现其中的泡沫,过往的盈利在将来难以持续。

质疑报告称,金蝶国际主要依赖特定行业的税收优惠、政府补贴、房地产投资收益以及与关联方的可疑交易来做“虚构利润”。

质疑重点:

1. 11年来享受16亿元税收退款,这是不可持续的。

2. 11年内共获得4.91亿元政府补助,方式不可依赖。

3. 11年来金蝶投资物业重估收益为5.9亿元,其核心软件业务在扣除增值税退款后,运营损失总计9.5亿元,也即金蝶国际的利润主要依靠投资性房地产支撑。

做空报告指出,金蝶国际从2008年至今上市已经11年,财报中的核心经营利润合计达到27.64亿元人民币,但是在扣除投资物业公平值增加、净租金收入、一次性项目、政府资助后,合计盈利从27.64亿元下降至9.61亿元,如果不算增值税退税,数据则为亏损6.4亿元。在这11年间,2018年扣除上述项目后的核心盈利只有5794万元,远远低于当年年报中所披露的4.53亿元。

做空报告续称,金蝶国际向关联方提供的贷款大幅增长。在金蝶国际2018年报中的附录4显示,“关联方贷款金额”增速令人震惊,从2017年的1.64亿元增加到2018年的7.22亿元。5.58亿元的贷款都发生在去年下半年,但是金蝶国际并没有发布任何关于关联交易公告;2018年6月30日的中期报告显示应收账款净额为1.34亿元;半年前,这些贷款是贷给徐先生控制的两家公司的,但这两家公司都在金蝶控制之下;金蝶没有对增加的贷款数额进行任何解释,也没有对资产负债表进行过任何表态。

在关联交易方面,报告称,金蝶国际2016年7月28日宣布的关联交易,公告中,金蝶向公司董事长、首席执行官兼第一大股东徐少春出售3家公司的股权,分别是深圳前海百递物流有限公司、深圳云之家网络有限公司、上海金蝶医疗软件有限公司。三家公司都存在经营亏损,但是在关联交易中没有披露净资产/负债数据,出售总额为1.074亿元。

香港独立股评人David Webb推测,金蝶国际的子公司之一云之家被用作金蝶集团资产负债表外的一部分,在获得金蝶财务支持的同时,帮助吸收金蝶产品中不可避免的部分损失,现在,这些亏损不会出现在金蝶损益表上;取而代之的是另一项大型商誉项目,代表收购价格与云之家负资产净值之间的差额。

金蝶之辨

在做空报告发布后,金蝶国际紧急回应。

“这两天股价的正常波动,我们都可以理解,但是我们也不希望有一些评论导致的激烈波动”,3月18日晚间,金蝶集团首席财务官林波在全球投资者连线的电话会议中表示,金蝶的业绩是有目共睹的,公司对于金蝶的战略和未来充满信心。

金蝶国际的澄清:

(一)关于经营质量事项

结合公司的战略及历史公告的数据,公司进行云业务转型,利润会承受一定的压力,但董事会对云战略方向充满信心。董事会认为,近几年公司经营质量稳步提升,经营性净现金流稳健增长,2015年至2018年的经营性净现金流分别为人民币5.56亿元、人民币6.12亿元、人民币8.24亿元以及人民币9.06亿元,该等经营性现金流与投资性房地产公允价值变动没有关系。

(二)关于中国政府补贴与税务减免事项

公司因承接相应的政府科研项目而获得的政府补贴,并不是无偿性补贴;由于传统制造业有进项税抵扣,但软件行业主要是研发投入,基本无进项税抵扣,因此这是中国软件行业的特性决定了增值税退税金额较大,董事会不知悉任何情况令公司认为这一税收政策在可预见的未来不可以持续。

(三)关于给予关联方的贷款事项

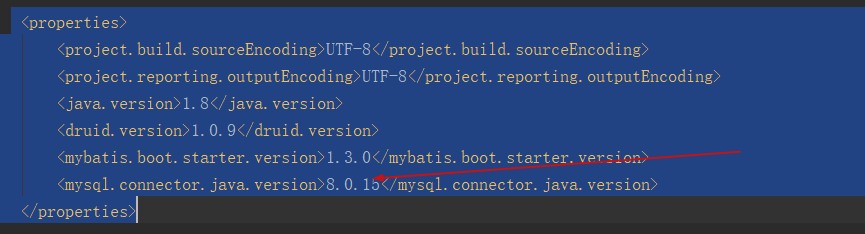

业绩公告中的信息显示,2018年底给予关联方的贷款余额为人民币7.22亿元(2017年底余额为人民币1.64亿元),其中:青岛鑫润置业有限公司借款人民币5.87亿元(为青岛金蝶软件园土地款);上海今逸医疗软件有限公司借款人民币1.05亿元及深圳云之家网络有限公司借款人民币0.29亿元(为贷款展期)。

(四)关于建议收购云之家股权事项

公司基于公司云业务的发展需要,预期建议收购有助于深化集团云平台构建,加快集团云业务的持续成长,抢占企业云服务市场。

京东踩雷

做空报告发布以来,金蝶国际股价一路下跌,这也让金蝶国际不少大股东“踩雷”。

截至2018年6月30日,金蝶国际主要股东包括:持股比例23.58%的Easy Key Holdings Limited,持股比例12.60%的Oriental Gold Limited,持股比例10.82%的Billion Ocean Limited,持股比例8.77%的JD Oriental Investment Limited,持股6.36%的美国基金公司FMRLLC。

值得注意的是,持股比例8.77%的JD Oriental Investment Limited最终控制人为刘强东。

JD Oriental Investment Limited截至2018年6月30日持有金蝶国际28852.6万股,3月18日至3月19日以来,金蝶国际股价从10.62港元下跌17.18%至8.84港元,如果这段时间该公司依旧持有金蝶国际股票,则持有股票市值预计从30.64亿港元下跌至25.50亿港元,或损失约4.2亿元人民币。

金蝶上一次引起市场的高度关注源于京东的入股。

2015年5月18日,京东出资13.27亿港元认购金蝶扩大后股本约10%的股份,每股认购价4.6港元。金蝶国际股价当月29日达到顶峰6.41港元。然而,此后公司股价出现了迅猛的下跌,至2015年9月份就已经跌回2.5港元上下。

再加上受2015年净利润下降了46.32%的影响,2016年金蝶国际股价下跌的趋势依旧没能止住,2015年5月末至2016年12月23日,股价跌幅为52.12%。京东入股资金的账面价值几乎腰斩。

在股价持续下跌的情形下,金蝶国际开始回购股票。根据公司公告显示,从2016年12月下旬至2017年4月,金蝶国际累计20次回购股票,合计回购公司股票4196万股,约占总股本的1.44%。

受到连累的,不止京东一个。比如董明珠,只是损失多少,目前尚难定论。自2012年8月起,董明珠任金蝶国际独立董事。

David Webb 是否权威?

David Webb曾为香港交易所非执行董事,因其行事较为特立独行,且喜欢就香港财经及时事多作评论,其创立的网站因经常批评上市公司管理层的不当行为而出名,被大股东和上市公司视为“麻烦制造者”。

David Webb曾在2018年10月发表过一份不能持有的港股名单,当中包括26只股份,牵涉中国华融(02799.HK)、平安证券集团控股(00231.HK)及民生银行(01988.HK)。他认为这些公司的背后人物有姚振华及姚建辉两兄弟,姚振华即当年宝万之争的关键人物。

更早之前的2017年5月,David Webb曾点名了50只地雷股,其后一段时间,有38只个股出现了不同程度的跌幅。

颇有戏剧性的是,就在3月18日早上,麦格理发表看好金蝶国际的研究报告,预期金蝶国际(00268.HK)2019年收入增长及纯利增长可达24%及40%,并预期2019年云业务继续推动收入按年增长62%,主要受惠于客户数量快速增长和保留率改善。不过,该行将公司2019及2020年收入预测分别下调3%,以反映核心ERP业务表现疲弱,但期内纯利预测则分别上调11%及10%。

麦格理将金蝶目标价由10.6港元升至11.4港元,以反映云业务增长加快及毛利率改善等因素,维持“跑赢大市”评级。

更早之前,3月14日,金蝶国际(00268)在香港举行2018年全年业绩发布会。

据金蝶年报,2018年金蝶实现营收28.1亿元,同比增长21.9%;实现毛利22.9亿元,毛利率持续维持81.7%的高位;权益持有人应占当期盈利同比上升约32.9%至4.1亿元;总资产较2017年增长11.4%至约75.8亿元;经营活动产生的净现金达到9.1亿元,同比增长9.9%。

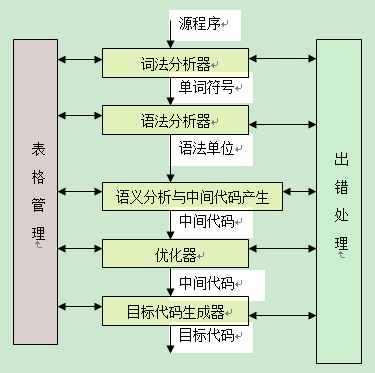

金蝶的业务可以划分为管理软件业务和云服务业务两大块,即管理软件业务和云服务业务。

管理软件业务:金蝶的管理软件业务由Kingdee KIS,Kingdee K/3 Wise,Kingdee EAS三款产品组成。管理软件业务发展稳健,2018年营收达到19.6亿元,同比增长12.9%。目前,管理软件业务占营收比例为69.8%。

云服务业务:金蝶的云服务业务主要由金蝶云·星空、精斗云、管易云、金蝶云·苍穹等产品组成。云服务业务实现超预期增长,2018年营收达到8.5亿元,同比增长49.5%,远超市场普遍预期的45%。目前,云服务业务占营收比例为30.2%。云服务业务仍然处于亏损状态,但是亏损率逐步下降,由2017年的-20.0%,下降至2018年的-14.6%。

金蝶国际成立于1993年,开始只为企业开发辅助作业的财务软件,1998年公司进入企业管理软件领域,1999年推出了ERP管理解决方案产品。2001年公司于香港联交所创业板上市,2005年7月转主板,是最早在港股上市的内地科技公司之一。

从过去几年的营收与净利润的变化趋势中可以大致看出,在2011年之前,金蝶国际业绩节节攀升。但随后,由于宏观经济、市场竞争以及科技变迁,不少中小企业减少了软件开支,金蝶国际当年亏损1.4亿元。

2012年之后金蝶开始谋求转型,转变原有ERP业务的销售模式并且发展云业务。在2012年至2015年转型期间,公司营业收入整体呈下降趋势,股价也慢慢寻底。

不过从2016年年报来看,转型后金蝶国际的两大主要业务已经出现了积极的变化。金蝶国际2016年营业收入18.62亿元,同比增加22.77%;净利润2.88亿元,同比增加172.52%。

ERP业务和云业务占收入的比重分别为81.7%和12.8%。前几年收入持续下滑的ERP业务,2016年收入增长12.8%。金蝶云收入同样大幅增长103%。

2018年,金蝶国际被获纳入MSCI明晟中国指数名单(MSCI CHINA INDEX)。此外,金蝶国际获纳入“恒生综合大中型股指数”和“恒生增幅指数”,从而亦将被纳入“沪港通”合资股份名单,反映公司投资价值获得市场的广泛认同。

互联网已进入下半场,未来10年是产业互联网的时代。金蝶一直在加速云转型,希望助力传统产业塑造互联网+新优势,重构行业价值链,成为最值得托付的企业服务平台,此番遭到沽空会否对其未来发展造成影响,尚需观察。