引言:“整合”和“清退”已经开始,趁着手中的牌还有几分价值,出售不失为明智的选择。

内部消息透露,江淮将把乘用车二工厂出售给江淮大众,主产思皓品牌新能源汽车。与此同时,江淮也在裁撤工厂员工,但保留了研发中心的工作人员。

而且一份招标文件显示,江淮将把二工厂车型转到一工厂,并对生产总装设备改造。

第二工厂的出售不免为江淮再添一层悲情:从前SUV虽不能为利润带来太多好处,但尚可在销量上为江淮增添光彩。如今SUV也大势已去,江淮只好将期望转寄到新能源汽车上。可是补贴正在大幅退坡,江淮新能源的前景不容乐观。无车生产,资金像流水般消失。卖掉低效工厂,即可用进益减少部分损失,也可以“代工”身份继续停留在乘用车市场。

NE时代认为,不管是汽油车还是新能源汽车,只有少数规模较大的企业才会留下来。中小企业或被淘汰出局,或被融入大企业中。这是一个不可逆转的生态。

或许以后我们还能在合资企业中看到江淮的身影,但与江淮乘用车将不复相见。

商转乘之殇

乘用车市场突飞猛进,吸引了不少传统商用车企业的目光。江淮、东风小康、上通五菱、华晨金杯皆开启转型的第一步。

从2004年开始,本着“不做乘用车,江淮就会被边缘化”的想法,江淮汽车开始准备正式进军乘用车市场。但它正式取得轿车“准生证”还在三年后。

和多数企业一样,没有丝毫乘用车竟然的江淮初时无法在轿车领域实现突破。但此时天上无绝人之路,江淮又看到另一重机会,这就是SUV。

中国汽车大环境已出现SUV蓝海渐红的趋势。于是它们趁机发布低价SUV,挤上了自主SUV竞争之中。江淮在乘用车市场接连布局了数款SUV,但成功的却寥寥。即使曾成为江淮汽车销量支柱的瑞风S3在两年换三代后也无法持续稳定地带来销量上的升级,且在马太效应凸显的小型SUV市场内被市场所边缘化。新品S7上市后销量未达预期,2017年江淮SUV产品销售12.13万辆,同比减少15.42万辆。

2018年底,“与大众共线”瑞风S4进入市场,江淮打算借着大众的效应,拿着这款SUV抢夺SUV市场的用户。S4上市后,江淮内部资源也向S4倾斜。

“单骑救主”的效果往往表现为一时之勇。缺乏强有力的产品矩阵,很难补救整个品牌。去年,江淮主力SUV车型销量约为9.32万辆,同比下跌23.2%。MPV车型同比下跌16.1%,仅有轿车在在新能源汽车的拉动下有着16%的增幅。江淮乘用车的实力以及前景并不为众人看好。

当投入巨资建厂、推车型、扩经销渠道,一旦车型表现下行,将会拖累企业,并且造成资金上的紧张。江淮主营业务既无法带来盈利的基础,也在损耗着成本。

SUV的无力突围,加重了江淮商转乘的压力,也迫使它寻求另一重希望。新能源汽车走进他们的视野。国家对新能源汽车的补贴力度和推广力度,为在“商转乘”遇挫的企业带来新的方向。江淮、江铃等大举挺入新能源领域。

新能源汽车着实为江淮带来了一些好处,例如收入和政府补贴。2017年,江淮新能源乘用车销售2.83万辆,同比增长 53.86%。而它从新能源汽车中获得的收入达到52.0亿元,其中补贴金额达到21.3亿元,占去收入的41.02%。不仅如此,江淮涉及中央及各级地方补贴的应收款项为43.5亿元,预计在两至三年内收取。

然而,补贴为利润带来的助益正在消失。这一切源于,国家正在放手对新能源汽车市场的管控,强化市场的作用,最突出的一点便是削减补贴。即使2019年还会有补贴,但政策对能量密度、续航里程、百公里电耗的要求进一步提高,OEM获得补贴的难度加大。

单车补贴会大幅度下降,造新能源汽车似乎成了一件“吃力不讨好”的事情。若非有双积分的限制,或许企业会纷纷退出新能源汽车行列吧。

对江淮而言,重重压力下,放弃成为一种需要提上日程的选项。若如此,它几乎没有了油耗的压力。此时,它在新能源汽车市场的停与留关系到,是否彻底放弃了乘用车市场?

“代工”是为了救命

乘用车销量不佳下,江淮乘用车旗下四大工厂产能利用率远低于行业水平。江淮正为它们寻求谋生之路。

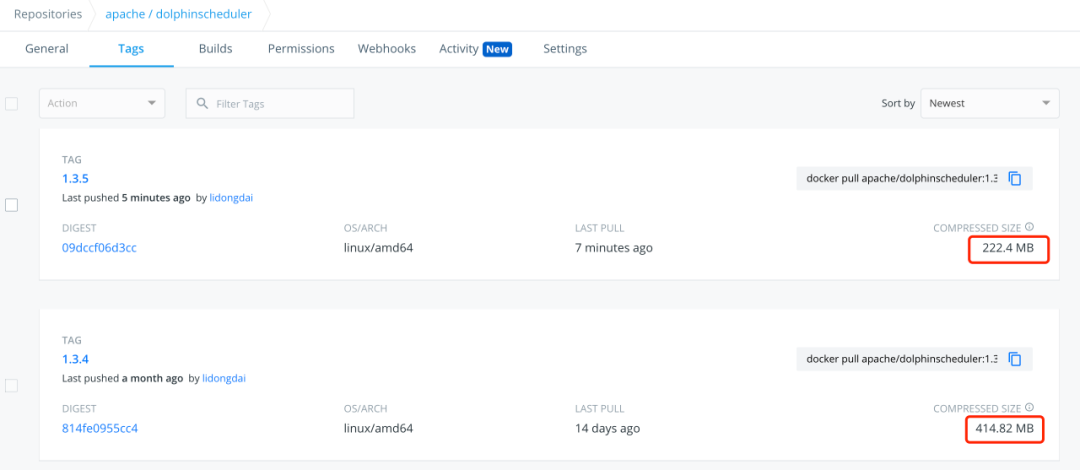

江淮汽车2017年年报显示,乘用车四大工厂内,仅一厂产能利用率在报告期内属于超水平发挥,二厂和三厂产能利用率仅在28%和49%,四厂利用率仅在14%。乘用车四大工厂设计产能在45万辆的水平,但很明显瑞风M4、瑞风R3、瑞风S7和瑞风S5,以及新能源汽车的需求量无法有效利用这些产能。

低效产能毋庸置疑将损害企业的盈利能力。剥离低效工厂,在一定程度上可帮助江淮扭转业绩。

江淮为低效工厂寻找的出路即是“代工”。这或许也是它目前最好的选择。

图片来自江淮汽车2017年年报

首先是四工厂为蔚来汽车代工。江淮蔚来整体合作规模约100亿元,产能是5万辆/年。在江淮蔚来合作中,江淮汽车主要作为生产方,负责一系列汽车产品生产以及资质问题,包括协助蔚来汽车进行合作车型的产品投产,协助样车试制,并提供样车试制相关设施、设备和人员。而蔚来汽车则需要提供必要的量产车相关技术信息、零部件以及相关物料的支持,同时授权江淮汽车品牌与车型的生产权。

其次是本次的二工厂。它将被出售给江淮大众,用于生产思皓品牌旗下车型。去年下线的思皓牌首款电动汽车E20X正是产于二工厂,与瑞风S4共线生产。

江淮、大众协议成立合资公司后,除设立一个新品牌,还将规划全新新能源汽车工厂建设,目标是年产量36万辆规模产能。在江淮原有工厂改造,也是一种选择。

在江淮与蔚来和大众的合作中,“代工”都是不可忽略的一点。不少人对此提出疑问:江淮的代工之路还要走多久?其实,从四工厂和二工厂的归属可看出,江淮乘用车工厂的未来将实实在地建筑在“代工”模式上,除非蔚来和大众将它的股权买断。

近几年,国家也在致力于减少无效低效产能,更在新政中鼓励“代工”。工信部发布了新版《道路机动车辆生产企业及产品准入管理办法》,其中第二十八条规定:“鼓励道路机动车辆生产企业之间开展研发和产能合作,允许符合规定条件的道路机动车辆生产企业委托加工生产。鼓励道路机动车辆研发设计企业与生产企业合作,允许符合规定条件的研发设计企业借用生产企业的生产能力申请道路机动车辆生产企业及产品准入。”

这项规定鼓励生产企业和研发设计企业委托生产,目的就是为了减少无效产能的投建,并最大程度利用企业空余产能。

整合大势不可逆

就目前江淮乘用车的境况而言,它拥有生产资质和经验,但自身在乘用车领域却无法与一众自主PK,实力羸弱。代工抑或被收购,都是一个更加明智的选择。

传统车企之间的整合已经自一汽、长安、东风三家央企开始。它们的整合将迫使其他企业合并,巨头之间才能相互进行竞争。

NE时代预测,在2020年以后,“整合”和“清退”可能是我们会听到比较高频的两个词。未来在中国整个汽车市场上剩的企业和集团可能不会特别多,慢慢小的企业可能会依附到大的集团中,会消失到逐渐不见。中小企业将慢慢变成代工厂或者消失掉。

即使当前新能源汽车市场规模尚无法与传统燃油车市场相较量,但它们都存在一个共同特征:竞争剧烈。而且新能源汽车市场的不确定性,又为企业的发展带来极大的风险。

当前的新能源汽车市场规模尚小,对未来格局的影响力微弱。政策、合资新能源汽车的大规模导入、三电技术的发展和把控等等,都是企业需要考虑的诸多变数。

面对这股洗牌浪潮,OEM以及零部件供应商不得不考虑自己的归处。例如,野马汽车被雷丁汽车全资收购,力帆汽车100%股权被车和家全资子公司重庆新帆机械设备有限公司以6.5亿元收走。

无论是出售工厂,还是股权,趁着自己手中还握有令其他人羡慕不已的好牌,尽快出手也是勇气,一切都是为了生存。