第三方平台“信用卡还款”业务逐步告别免费模式。

2月21日,支付宝对外发布公告表示,自3月26日起,通过支付宝给信用卡还款将收取服务费。

与微信不同,支付宝提供了每人每月2000元的免费额度,超出2000元的部分,按照0.1%收取服务费。以还款3000元为例,超出部分为1000元,按照0.1%计算,服务费为1元,也就是说支付宝每笔还款比微信还款节省2元。

消息一出,网友都炸翻了天。有网友表示,收取服务费这点完全可以和“超市购物要求购买购物袋”、“网购需要支付邮费”并称“压垮付款的三座大山”。

支付宝宣布“信用卡还款”收费

根据公告内容显示,支付宝此次收费比例和微信相同,也是0.1%。

不过,支付宝为每位用户设置了2000元的免费额度,只针对超出部分收取0.1%的手续费。单笔服务费小于0.1元的,按照0.1元收取。

也正因为设置了免费额度,因此比起微信还款来,每笔还款手续费会少交2块钱。

(图片来源:央视财经)

三招可以省钱

对于每月用支付宝还信用卡金额超过2000元的用户,支付宝方面介绍了三招省钱的方式:

1、用支付宝消费积攒会员积分兑换更多免费还款额度;

2、亲友有免费额度,可以请他们帮忙还,免费;

3、选择通过银行网银、银行APP等渠道免费还款。

(图片来源:央视财经)

微信先行一步

从2017年开始,微信信用卡还款业务开始逐步告别免费时代。

2017年12月1日,微信开始对每位用户每个自然月累计还款额超出5000元的部分按0.1%进行收费(最低0.1元),不超过5000元的部分仍然免费。

2018年8月1日,微信再次宣布:将对每笔微信信用卡还款金额收取0.1%的手续费,手续费在用户进行还款操作时与还款金额一并支付。

此外,早在2015年10月,微信就宣布转账收取手续费。2016年3月,微信停止对转账收取手续费,转而开始对提现功能收取手续费。

收费背后的原因

第三方平台信用卡还款纷纷告别免费模式,市场分析成本压力是主因。

此次支付宝就公告称,收费的原因是“综合经营成本上升较快”,调整信用卡还款的服务规则是为了提供更为优质的服务。

经济导报曾援引腾讯回复称,“信用卡还款业务的主要成本是用户使用快捷支付时产生的银行通道费用。”比如用户使用微信支付中绑定的A银行的储蓄卡,向B银行的信用卡还款,A银行会向财付通收取一定的通道费用。“在用户规模不断增长的情况下,微信信用卡还款或不堪成本重负开始收费。”腾讯表示。

第一财经也援引微信方面回复称,近年来,还款通道的手续费成本越来越高,之前一直是公司补贴。摊到每个用户身上来看,这个费用并不高,但对于腾讯来说,可能就是几十个亿。

也有一些业内人士认为,今年一月截止的“支付机构备付金集中存管“改革,或是重要的影响因素之一。

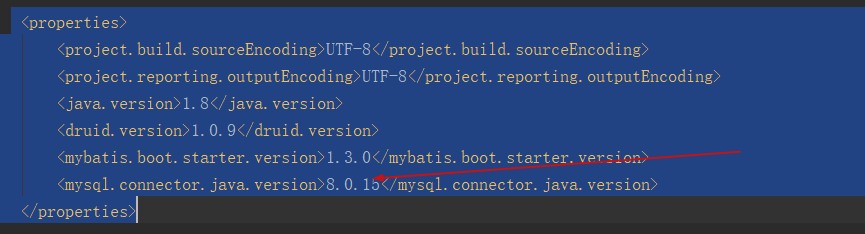

2018年6月30日起,第三方网络支付全面接入网联清算平台。早在2017年,央行下发通知要求,支付机构受理的涉及银行账户的网络支付业务全部通过网联平台处理。

几乎是在同期,央行发布《关于支付机构客户备付金全部集中交存有关事宜的通知》,规定自2018年7月9日起,按月逐步提高支付机构客户备付金集中交存比例,到2019年1月14日实现100%集中交存。

所谓“备付金”是指支付机构为办理客户委托的支付业务而实际收到的预收待付货币资金。这些是客户在支付机构日常产生巨大的资金沉淀。如今,客户备付金的安全将由人民银行保障,支付机构支付机构挪用、占用客户资金等问题将得到遏制,同时之前备付金巨大的沉淀期的资金收益,支付机构也将不再拥有。

第三方支付“双雄争霸”

统计数据显示,截至2017年底,国内第三方支付市场规模已达154.90万亿元,同比增速44.30%。

其中,阿里巴巴旗下支付宝,和腾讯旗下的财付通,在互联网和移动支付领域占比领先。具体来看:

互联网支付方面,截至2017年底,支付宝市场份额占比达30.10%,财付通份额占比为19.30%。

移动支付方面,截至2017年底,支付宝市场份额占比为29.20%,财付通份额占比为18.30%。

网友:"压垮付款的三座大山"从此聚齐

对于支付宝这种开始收取服务费的这个举动,大多数网友表示,完全在意料之中,毕竟天下没有免费的午餐,会改用云闪付或者花呗还款。

有网友戏称,收取服务费这点完全可以和"超市购物要求购买购物袋"、"网上购物需要支付邮费"并称"压垮付款的三座大山"。对于支付宝的这一决定,恨不得举双手双脚赞成!这样以后每个月都有理由少花一点了!

有网友表示,就我们这种"吃土少年"而言,2000块的额度完全够用了。

也有网友评论说,支付宝收取服务费简直是“无关痛痒”:我是缺那2块钱手续费的人吗?我缺的是还信用卡的钱呐!还有用信用卡买买买的勇气。毕竟刷卡一时爽,还钱"火葬场"。

中国人均持信用卡0.46张,“抢人”还在进行

过去两年来,国内信用卡出现了发卡数量、交易规模和信贷余额的大幅增长,截至去年6月末,A股上市银行信用卡贷款余额合计约5.2万亿元,同比去年6月末增幅逾11%;去年上半年银行信用卡刷卡交易额逾13万亿元,工商银行、建设银行、招商银行、中国银行发卡量突破了上亿张。

华泰证券金融研究所计算,2009年-2017年中国信用卡累计发卡量的年均复合增速为15.47%,到2017年信用卡行业发展速度明显加快,当年累计发卡量5.88亿张、同比增长26.45%,达到历年最高。而在数位业内人士看来,当前仍处在增量扩张阶段,这一市场还将扩大。

银保监会数据,去年三季度末,全国信用卡发卡总量已达6.59亿张,环比增长3.36%;全国人均持有银行卡0.47张,如果考虑到计算人均时剔除分母里的非适龄人群或央行征信体系外的人群,中国人均持卡量比0.46张更高。快速增长的市场吸引了银行信用卡中心同业、互联网巨头准信用卡产品及移动支付巨头的积极布局。

在差异化获客上,银行信用卡中心主要通过两种方式:产品线创新,渠道铺设即流量入口争夺。产品线创新上,有产品设计及优惠权益上差异化,比如各家信用卡中心推出各类场景消费卡、名人主题卡等,中国银联报告显示,2017年中国信用卡产品数量达到1867款,占全部银行卡种的比例为37.8%,较上年提升11.3个百分点。

互联网服务进入收费时代?

这次,微信、支付宝先后针对‘信用卡还款’收费,再次引发关于‘互联网服务是否已经进入收费时代’的讨论。

过去几年中,互联网上有越来越多的服务项目开始收费。据中国国家版权局的调查,2017年互联网内容中收费型内容几乎占到一半。而用户面对收费也开始从不习惯转为习惯,爱奇艺第三季度财报显示,爱奇艺会员数量达8070万,同比增长89%。会员付费占其收入的41%,而曾经的收入顶梁柱广告占34%。

业内人士表示,在任何行业都不存在永恒的免费模式,在一个充分竞争的市场,收费与否,最终是取决于企业提供的服务是否值得消费者为此付费,而收费的高低也会在竞争中趋于合理。

(Wind综合央视财经、券商中国等)

本文源自Wind资讯

更多精彩资讯,请来金融界网站(www.jrj.com.cn)