2008年,iphone 3横空出世,一时间在全球范围内掀起一股换机潮,老牌的手机巨头诺基亚表示,我们不知道自己做错了什么,但是我们却输了。

如果那个时候作为iphone3 产品的消费者在花6000块钱买入一部手机的同时,再拿6000元钱买了苹果的股票,会怎么样呢。

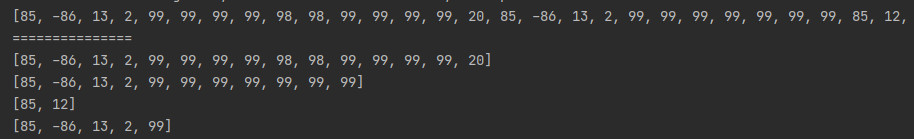

从上图中我们可以看到,这6000元钱拿到2018年9月会变成116000元。

好的消费体验,本身就是对公司基本面最好的调研,但这还不够,我们作为投资者,还需要再多花上一些功夫。

以下步骤,会帮助你做一个更加英明的投资决策。

1、这种产品对公司净利润影响有多大。

在20世纪70年代,帮宝适牌纸尿裤(Pampers)是一个非常赚钱的产品。一个婴儿的任何一位亲戚朋友都会发现帮宝适牌纸尿裤多么受欢迎,一看包装盒就会知道帮宝适牌纸尿裤的生产厂商是宝洁公司。但是,是不是仅仅根据帮宝适牌纸尿裤大受欢迎这一点,你就应该马上去买宝洁公司的股票?如果你进一步研究宝洁公司的情况,就不会如此冲动了。用五分钟的时间,你就会发现宝洁公司是一家规模非常庞大的公司,帮宝适牌纸尿裤的销售收入仅占整个公司销售收入的一小部分。帮宝适牌纸尿裤的成功的确对宝洁公司整体的净利润有一定的影响,但是它对宝洁公司整体的影响程度远远不及iphone3对苹果公司的影响程度那么巨大。

2、这种产品的成长前景如何。

一家公司不可能永远处于高速成长期,因为公司的增长率不可能永远保持固定不变。从复盘林奇投资股票的13年,我们看到很多公司开始时属于一种类型,而结束时却属于另一种类型。快速增长型公司的发展过程就像人类本身的生命周期一样,早期生龙活虎激情无限,但后来精力逐渐耗尽慢慢衰老。那些快速增长型公司不可能永远保持两位数的增长率,早晚它们的增长动力会被耗尽,然后变成增长率只有个位数的缓慢增长型或稳定增长型公司。比如林奇描述的地毯行业就是如此,塑料行业、计算器和磁盘驱动器行业、保健行业以及计算机行业也同样如此。陶氏化学公司和坦帕电气公司(Tampa Electric)前10年快速增长就像一飞冲天的雄鹰,但在第二个10年却变得只能缓慢增长就像一个挖土钻洞的土拨鼠。Stop&Shop公司则从一个缓慢增长型公司变成了快速增长型公司,实在是非常罕见的反常现象。

高级微型设备公司(Advanced Micro Devices)和德州仪器公司(Texas Instruments)一度是遥遥领先的快速增长型公司,现在却变成了周期型公司。周期型公司碰到严重的财务问题时则会陷入困境,当东山再起时又变成了困境反转型公司。克莱斯勒公司原来是周期型公司,一度濒临破产,变成了一家困境反转型公司,经过成功重组后又变成了周期型公司。LTV是一家周期型的钢铁公司,现在却变成了一家困境反转型公司。

当增长型公司不能再保持较快的发展速度时,如果它盲目进行多元化经营导致经营恶化,就会失去投资者的青睐,从而变成一家困境反转型公司。

不同周期的公司,估值各不相同,市场可以给予高速成长期公司20-35倍的PE,但只会给予稳定成长期15-20倍的PE,而周期性和困境反转型的公司,则更差。

所以,花些时间确立公司处在什么样的成长时期,非常重要。

3、不同类型的股票区别对待。

在你确立自己将要投资的股票是缓慢增长型、稳定增长型、快速增长型、困境反转型、周期型或者隐蔽资产型公司中的哪一种类型股票以后,你就该对这些不同类型股票进行区别对待。

如果你以合理的价格购买了缓慢增长型、稳定增长型、快速增长型的股票,那么你完全可以将它压在箱底,然后抛之脑后5年不管不问。但是若是买入了周期型或者隐蔽资产型的股票,你可不能这样长期持有不管不问,而要进一步分析景气周期,在景气高峰期卖掉或者隐蔽资产价值被释放以后卖掉。

分析一家公司的股票就像分析一个故事一样,通过以上三步,能在你发现一家拥有好产品的公司以后,进一步确定公司所处的类型,应该给予什么样的价格,帮助你做一个更好的投资决策。

富兰克林说,只要勤奋有耐心,老鼠也能咬断电缆。我想说,只要生活处处留心,每个人都能找到好公司。