最近,朋友圈里有一条刷爆了的段子:如果有这样一家公司,创始人75岁,股权分散无实际控制人,业务受贸易战影响巨大,高管被拘,你会选择投资吗?

或许有人会嘲笑依然选择投资的人:为什么要投资?这样的公司,有什么前途?

但如果,这家公司是华为呢?

9月11日,中国最大民营企业、通信巨头华为披露的中期票据募集说明书显示,公司正谋求首次在中国境内发行公募债券。首期和第二期发行金额均为30亿元,分别由工商银行、建设银行承销。

“不差钱”的华为,为什么要公开发行债券?

01

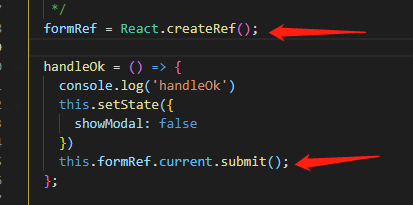

9月11日,来自中国银行间市场交易商协会非金融企业债务融资工具注册系统显示,华为投资控股有限公司(简称“华为”)在提交了2019年度第一期/第二期中期票据的注册材料,在境内首次发债。

根据华为所上交的2019年度第一期、第二期中期票据的注册材料,这次发债两期发行规模各30亿元,期限均为3年;第一期的主承销商为工商银行,第二期的主承销商为建设银行。

根据华为提交的票据募集说明书相关数据显示,2016-2018年及2019年上半年,华为公司合并口径实现营业收入5180.68 亿元、5984.80 亿元、7151.92亿元和3965.38亿元,同比分别增长31.58%、15.52%、19.50%和22.86%,2016-2018年的年均复合增长率达17.49%。

华为在说明书中表示,此次中期票据发行是针对境内合格机构投资者,将按照面值发行,发行利率通过集中簿记建档、集中配售方式确定。联合资信评估有限公司将此次债券信评为信用评级为AAA/AAA。

AAA是什么水平呢?它意味着在金融机构眼中,华为偿还债务的能力极强,基本不受不利经济环境的影响,违约风险极低。

联合资信还列出了华为的七大优势。例如,拥有通信业界完整的、端到端的产品线和融合解决方案,在基础研究、专利规模、底层技术支持、5G技术及标准制定等方面构建了显著的竞争壁垒和规模优势,规模效益和客户资源优势显著等。

02

明明手握7200亿的资金,为什么华为还要发行债券?对于华为的举措,行业内的专家们也对华为发行债券的行为进行了一番分析。

一种猜测认为,华为此举的目的在于融资利率。根据募集说明书,华为的融资成本并不算高。担保类贷款中,截至2018年末,人民币贷款占比最高,利率在4.41%—4.90%,而LPR实施之前的1-5年期基准利率4.75%。与之相比,9月11日,3年期中期票据(AAA)收益率为3.39%。

而对于这次筹资,9月11日晚间华为也发布了自己的官方回应。他们称,华为公司运营所需要的资金主要来自于企业自身经营积累、外部融资两部分,以企业自身经营积累为主(过去5年占比约90%),外部融资作为补充(过去5年占比约10%)。

"华为一直坚持通过合理的融资布局,持续优化资本架构,以确保公司财务稳健。境内债券市场快速发展,目前市场容量全球第二,债券融资已成为重要的融资渠道之一。公司通过境内发债打开境内债券市场,将进一步丰富融资渠道,优化整体融资布局。"

如果我们把这句话翻译一下,华为这么干,其实目的就在于未雨绸缪,为了以后能够多一条路走。华为的这步大棋,下到了整个行业的头上,不得不说,走的高明。

微博用户“后厂村科技评论”称,企业通过发债,可以充分利用利率较低的融资环境,实现久期错配保持一定的杠杆率,从而提高整体资本的使用效率。本次融资投资的多个项目,利用债务融资,就可以节省自有资金用在其他项目上。通过一系列的融资行为,还可以保持和市场金融机构的良好关系,为未来进一步融资做好铺垫。

03

华为这次债券的发行,总让人对华为的内部情况产生一些怀疑。在目前重重制约和阻碍下,华为还好吗?

为了回应这样的疑惑,华为也将公司的最新信息在债券发行的同时进行了一次大范围的公开。

截至2018年末,华为企业业务营业收入747.50亿元,同比增长23.64%,占总营业收入的比重为10.45%;毛利296.62亿元,同比增长19.16%。但截至2019年6月末,华为企业业务营收占比从10.45%下降至7.96%。

备受大家关注的毛利率,也有了明确的数据。根据华为的信息,除企业业务外,运营商业务和消费者业务毛利率均稳定增长。2019年上半年,运营商业务毛利率为54%,企业业务毛利率为43%,消费者业务毛利率为30.24%。

此外,从华为官网披露的财务数据显示,2015-2018年,华为经营活动现金流分别为523亿元、492.18亿元、963.36亿元和746.59亿元。不过,2018年经营活动现金净流量较2017年减少216.77亿元,降幅为22.50%,主要因为2018年加大了研发投入,并且适当增加库存。

有业内人士开玩笑称,“200亿的中票(额度太少),不够国内金融机构分的。当年发100亿地产公司债,眼都不眨一下。”

也有业内人士认为,华为参与国内资本市场后,“秀一下”资产负债表实力,为进一步打开与国内金融机构合作创造空间。