作者:韩敬娴

编辑:张丽娟

近日,图森未来宣布获得美国快递公司UPS的相关投资,投资金额并没透露。

而在此之前,6月,有媒体曾爆出图森未来完成2亿美元融资,投资方分别为鼎晖资本和新浪资本,CV智识当时向图森未来确认,对方表示暂时没有可以公布的消息。

就在图森未来官宣UPS投资的同时,鼎晖百孚(以下简称“鼎晖”)向CV智识确认了这一投资消息,但具体投资金额仍然没有透露。

图森未来成立于2015年9月,是一家“仓到仓”商业货运无人驾驶重卡公司,能在高速公路和市区街道两种道路环境下实现L4级无人驾驶。据介绍,公司定位于自动驾驶软件提供商,按照软件运营的里程数收取费用。

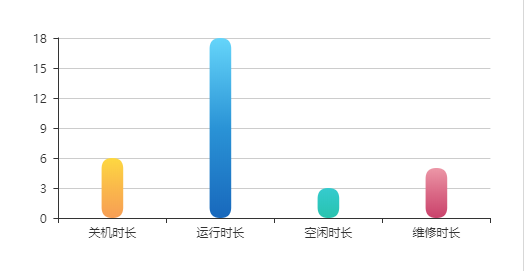

梳理图森未来的融资历程,从C轮到D轮经历了一年多的时间,但自从2月官宣D轮融资开始,不到一年时间,图森未来已经完成了三次融资。

(数据来源:天眼查、媒体公开数据)

据了解,图森未来也是鼎晖目前在自动驾驶领域的唯一投资项目。令人好奇的是,鼎晖为何没有在两三年前行业最火爆的时候进入,反而在行业频频传出分拆、倒闭等消息的2019年出手?

看到订单,才敢投

面对鼎晖是否错过了最佳投资时间的问题,鼎晖百孚投资部副总裁刘伟是这样告诉CV智识的:图森未来处在商业化前夕,我们能够看到它的商业化藤蔓,订单有抬头的迹象,这是我们会开始考虑入股的一个时机点。我们一定要看到订单,我们才敢投,我们对技术最强的信心还是来自于行业里有人买单。

但这也并不意味着所有的订单迹象都值得跟进,刘伟承认这中间还是会存在很多风险,比如一些政策风险,尤其是对于拿很多政府订单的公司来说,“这时我们可能会等下一轮再投,实在不行我们等到PE轮去投”。而图森未来的订单都来自于电商、物流、零售界龙头企业。

今年5月,图森未来宣布与美国邮政(USPS)达成合作,为其提供自动驾驶运输服务,并在亚利桑那州凤凰城邮政服务中心和德克萨斯州达拉斯配送中心之间超过1600公里的运输线路上往返运输货物。

图森未来联合创始人兼CTO侯晓迪曾经对媒体表示,到今年Q3,图森未来在美国就会有一支50辆卡车的商业化运营车队。

美国是图森未来落地的重点,也是鼎晖看中图森未来的关键原因之一。

据外媒报道,美国国会目前正在推动自动驾驶车辆新规立法。7月,众议院能源和商务委员会及参议院商务委员会分别向汽车厂商、安全团体及其他对该法案感兴趣的机构发出了一份征求意见,并要求这些机构在8月23日前提供如下信息:测试、隐私、残疾人准入、网络安全、消费者教育和交通事故数据。

早在2017年9月6日,美国众议院曾一致通过美国首部自动驾驶汽车法案,该法案修订了美国交通法典,规定了美国国家高速公路安全管理局对于自动驾驶汽车的监管权限。

此案一通过,大大激发了美国各州和企业发展无人驾驶的积极性。亚利桑那、德州、内华达州等纷纷支持无人驾驶商用车路测,甚至不再要求驾驶舱必须有人类司机。

虽然从今年开始,国内已经有城市陆续宣布允许干线物流无人驾驶路测,比如长沙,但中间却相隔近2年的时间差。更何况,目前中国只有测试牌照,还不允许运营。在美国,一边运货,一边做测试,不但能够快速获取数据,还能降低获取成本。

因此在刘伟看来,最先在美国落地为图森未来争取到了宝贵的时间红利,毕竟即使商业化落地赶超也需要时间。

开放度之外,出于成本考虑,中国卡车基本上是机械卡车,机械不具备改装无人驾驶的前提,而美国卡车则是线控系统,更容易与自动驾驶结合。

另外,中美卡车运输的作业方式也不同,美国是甩挂运输最早也是最完备的国家,而国内的货运企业整体表现为⼩、散、弱,甩挂不够普及,挂车运营商、甩挂运输场站等渗透率不足10%,这些都导致目前美国比中国更适合落地干线物流无人驾驶。

从整体技术发展上来看,视觉识别技术成熟,芯片成本降低算力提升以及硬件成本快速下降都在驱动着鼎晖下注干线物流无人驾驶。“激光雷达成本已经从数十万美元快速降到几千、几百美元,无人驾驶改装成本预计会快速下降到稍高于2万美元。”

据了解,鼎晖本轮的投资与2月图森未来官宣的新浪投资同属D轮,投前估值10亿美金。

对比国内外市场自动驾驶领先企业的估值,在刘伟看来,图森未来的估值水平并不高。如果等到公司实现成熟线路完全拿掉司机的L4级别运营,潜在技术的风险就已经充分释放,届时市场充分认识到了公司的价值,估值会涨的更高,基金也很难赚取高收益。

刘伟从麻省理工毕业后一直在硅谷、北京、上海从事北美与国内前沿技术类项目并购、投资工作。他预计,到 2022 年,图森未来在第一条线路上实现完全无人的商业化运营和规划化扩张,公司的估值可能超过50亿美元。

“经济环境收缩反而让我们有更多时间DD,不用再为了抢项目45天就做一个决策。我们对图森的尽调长达4个月,认为它是一家战略思维清晰,技术团队执行到位的企业,风格务实,没有天花乱坠的吹嘘,只有扎扎实实的进度,受到上下游的一致认可。”刘伟这样总结投资图森未来的逻辑。

物流投资十年

投资图森未来并非偶然,更像是鼎晖十年物流投资的延伸。

鼎晖成立于2002年,当时正值国内民营经济快速发展,大批知名企业应运而生:蒙牛、双汇、百丽等,这些企业的背后都有鼎晖的身影。

2007年和2010年鼎晖两次投资双汇,2014年,双汇的母公司万洲国际在香港上市,鼎晖迎来收割季,在2016年两轮减持,套现135亿人民币。

与民营经济爆发并行的是消费互联网的黄金十年,电商无疑是其中最具代表性的风口。电商的井喷式发展带动了物流的发展,鼎晖从2010年投资德邦开始,近十年时间中,投资覆盖了零担快运、快递、末端配送交付平台和众包同城配送,包括百世、一米滴答等。

回看鼎晖的投资历程,贯穿了近十年来物流行业发展的每个关键节点。

2012年到2015年,网络化物流的机会中,鼎晖投资了以中小票零担快运业务为主,新型零担物流商安能物流;2017年兴起的物流智能科技中,鼎晖关注的则是如何用科技持续降低成本,投中了丰巢科技,就是用快递柜的形式优化最后一公里的配送;之后,鼎晖还投资了中通、京东物流、牧星科技。

目前国内快运前五名背后都有鼎晖的身影。“我们是投产业的,就跟开船去捕鱼一样,你要把你的锚抛在一个你觉得最有价值的点,然后再延伸上去。”鼎晖百孚创始合伙人应伟在团队内部一直强调这点。

应伟表示,物流行业每一次发展关键节点的机会背后都是科技进步带来的降本增效,抓住科技本质是投资的第一步。虽然无人驾驶并不是一个新概念,但随着芯片算力的提升与硬件成本的快速下降,无人驾驶对于物流场景的影响一定是颠覆性的。美国物流场景司机数量短缺老龄化严重,且法律规定一天不能开超过10小时,限制了电商物流的发展。现在美东到美西需要5天的时间,有无人驾驶后能缩短到2天。我们相信,无人驾驶是解决美国物流行业可持续发展问题的重要途径。

目前自动驾驶整个产业链分为上游的零部件厂商,中游的无人驾驶解决方案提供商以及下游的应用场景。

在刘伟看来,零部件行业的普遍特点是决定权掌握在整车厂手里。而下游的话物流企业鼎晖都投完了,也过了最佳的投资时间。最后就剩下中间这块,最终的产品形态还是车,无人驾驶车把所有的技术集成到一块形成一个产品,连接了技术和市场。虽说整车制造掌握在整车厂手里,但整车厂技术能力弱,这正是中游的科技公司的强项,且其中有很好的投资机会,值得率先布局。

未来可期:万亿干线物流无人驾驶市场

那么,问题来了,中游的机会在哪儿?

刘伟的回答是“干线物流”。他解释说,相比乘用车的落地场景,干线物流大多数的路程都是高速公路,道路环境封闭,因为对行驶车辆的速度有要求,并且隔绝了行人、自行车等,环境相对单一,落地的速度也会相对快一些。

2016年左右大量自动驾驶企业涌现出来:Waymo于2016年12月由Google独立出来;Cruise在2013年成立,2016 年 3 月份被通用收购;小马智行成立于2016年12月;百度自动驾驶事业部成立于2015年12月……

涌现出来的玩家们按照自动驾驶的落地方式可以简单分为载人和载物两种,美国估值最高的自动驾驶公司:Waymo、Cruise和UberATG以及国内的百度、小马智行、文远知行等都剑指RoboTaxi服务。

载物的部分,包括了矿区、港口、园区等,还有固定线路的商业化,比如干线物流配送等。

但在实际落地过程中技术、成本、安全等问题让乘用车落地步步艰难,若自动驾驶长期处于样车阶段,不能实现真正的落地应用,没有真实数据的积累,也无法促使算法进步。因此,大概率上,商用车会比乘用车更快完成商业落地。

干线物流以万亿规模,被视为“整个物流领域最大的一块蛋糕”。Waymo的自动驾驶重卡曾为谷歌数据中心送货,最近收编Anki核心团队,并且重返亚利桑那州进行测试。电商巨头沃尔玛也在进行重卡自动驾驶送货,图森未来也是其首选合作伙伴。

万亿市场规模之下,是干线物流司机数量短缺、人力成本高、安全事故频发等现实问题。

在美国,司机平均年龄55岁,老龄化严重,根据美国货运协会数据,至少有60000名司机的缺口。根据物流研究公司Transport Intelligence的数据,在欧洲则有150000名司机的缺口,劳动力与需求的巨大落差会直接推高人力成本。

另外,交通安全方面公安部交通管理局的统计数据显示,2016年,全国共发生货车责任道路交通事故5.04万起,造成25万人死亡、4.68万人受伤,分别占汽车责任事故总量的30.5%、48.23%和27.81%。其中酒后驾驶、疲劳驾驶和超速驾驶是主因。

有需求的地方就是产生商业价值的地方。

在去年,MorganStanley给予Waymo1770亿美元的估值,其中RoboTaxi业务的估值高达800亿美元,但与物流运输业务估值相比,还是少了100亿美元。

今年开始,国内干线物流无人驾驶的声音也不断:CESAsia上嬴彻科技发布了自动驾驶重卡样车——嬴彻1号;图森未来接连公布三次融资并且与美国邮政、亚马逊、UPS等各相关行业巨头纷纷达成合作,同时北美头部整车厂Paccar交付首批35辆车给图森未来;1月,一汽解放首批10辆 J7 智能卡车交付给智加科技,并宣布双方会合作进行干线物流的商业化运营。

国内外众多参与者中,干线物流无人驾驶的发展路径中可以归纳为两种:一种是从L0逐步过渡到L5;一种是直接从L0一步跨到L4,在垂直领域和相对封闭的环境中推进自动驾驶,再向L5发展。

在刘伟看来,只做到L2/L3的干线物流无人驾驶意义有限,“干线物流最大的痛点是司机,司机不拿掉意味着这个成本上并没有拿掉,还加了一些硬件成本,可能在使用层面会有一些比如说省油或者维修这方面的优势,但是不痛,所以我们只看L4。”

但L4的烧钱速度有目共睹,这是否意味着在干线物流场景中也只有资本更雄厚的整机厂或者背靠大树的Waymo等更有竞争力呢?

刘伟表示,“做无人驾驶要尊重生态,尊重产业链格局,不同类型企业有专攻,物流企业擅长运营,整机厂擅长硬件制造生产,无人驾驶解决方案商擅长算法和软件,芯片制造商擅长算力,这是几十年以来形成的规律,我们认为未来几年内这个格局大概率不会被颠覆。”

以北美为例,戴姆勒、沃尔沃现有卡车市占率很高,这也在一定程度上决定了它们不太会直接跳到 L4,把自己现有的产品线革命掉,因此选择L2-L3-L4的求稳路线,按部就班地研发。

而对于Waymo、Uber 等巨头科技公司来说,本身主要业务是做 To C 场景,对卡车无人驾驶的重视程度不及乘用车,这从 Otto 案例中不难看出。

在Google与Uber对Otto收购的“世纪大战”中,Otto的联合创始人、前谷歌地图员工 Lior Ron 曾公开解释称他最初希望能和 Google 与 Waymo 的 员工一起从事自动驾驶卡车的研究工作,但“Google 对此并不感兴趣”,于是才选择了被 Uber 收购。

然而收购后,Uber 受制于 Google 的起诉与乘用车领域的全面竞争,仍然无法给到 Otto 以足够的资源和精力去做货运无人驾驶,并最终宣布放弃货运无人驾驶,导致Otto胎死腹中。

但那些跑得快的干线物流无人驾驶创业企业们要如何能够在技术红利期内,把技术能力转化为商业红利,把技术壁垒转化为商业壁垒呢?

刘伟直言,未来肯定是收无人驾驶服务费,但一定要进入前装,后装商业模式是伪命题,因为你不可能每辆车一辆一辆去装。

一旦开始大规模商业化落地,也就会倒逼行业价值回归,“你只要一旦看落地,很多企业对外的PR就站不住脚了,所有生意的本质,没有宏观大道理,没有概念炒作,没有高深的商业秘诀,就是你是否抓到了需求的本质,而且能扎扎实实把产品和服务做好。”