本文笔者将从跨境支付业务模式出发,介绍现钞与现汇的基础概念与业务逻辑,enjoy~

随着近几年跨境电商的高速发展,人们往往会在海外电商网站进行购物,对于跨境支付的需求也有所增加。同时,随着企业国际化业务的不断发展,企业对于跨境支付依赖程度也进一步加强。

据中国支付清算协会公布的数据显示:2018年国内第三方支付机构跨境互联网交易金额超过4900亿元,比2017年增长55%。正是因为跨境支付市场潜力巨大,近几年市面上出现了许多服务于跨境支付解决方案的公司,所提供的服务主要聚焦于跨境收款、跨境付款、海关清关、酒店旅游物流等定制化服务。

结合国际上开展跨境支付业务的这些公司,我们大致上可以将这些企业分为两种:一种是可以开展跨境支付业务的支付机构,如:支付宝、理财通、连连支付、上海的环迅支付、银联电子支付、东方电子支付、汇付天下、通联、快钱、盛付通、富友支付,国际的支付公司PayPal、Payoneer、WorldFirst等;另一种是从事跨境业务收款企业,如PingPong、鼎付Gleebill、空中云汇、iPayLinks等。

不论是跨境收款还是跨境付款,总会涉及到两个基础的概念就是现钞和现汇。今天本文主要从跨境支付业务模式出发,介绍现钞与现汇的基础概念与业务逻辑。

一、跨境支付产品模式

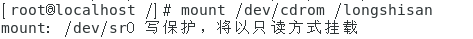

跨境支付场景一般涉及4个主要要素:商户归属地、用户(消费者)归属地、交易币种和结算币种。根据这4个要素的不同场景组合,主要有以下三种场景,如下图所示:

对于第1种场景:商户在境内,用户在境外,用户使用外币进行交易,最后结算为人民币,最常见于出口贸易。由于用户在境外,用户主要使用的是境外支付公司提供的支付服务或是境内支付公司提供的跨境支付服务,如:Paypal,支付宝。

对于第2种场景:商户在境外,用户在境内,用户自己用人民币进行交易,最后以外币结算至境外的商户,最常见于进口贸易,像我们经常使用的海外购。

对于第3种场景:其实不是严格意义上的跨境支付了。因为商户和用户都在境外,其实对于境外来讲,就是当地的一种普通的支付。可能用户在到境外之前,要提前将人民币兑换成外币。像我们去一个国家旅游,提前将人民币兑换成当地的货币,然后使用当地货币在当地消费。

二、现钞与现汇

熟悉了跨境支付的业务模式之后,我们理解现钞和现汇就相对容易多了。

现钞,从字面上很容易理解,就是手里的钞票。类似于你要到美国旅游,提前到银行把人民币兑换成美元,方便你到美国当地直接进行美元消费。

现汇,简单地说就是你的外币账户。有了这个账户后,你到当地后,可以用这个账户里的外币直接进行支付,或是到当地取款,将现汇账户里的外币取出,就变成了现钞。为了更直观地理解现钞和现汇,我们从实际案例进行分析。

假设某日银行外汇牌价如下(人民币/100单位外币):

我们准备去香港旅游,当天我们去银行兑换6000元的港币,需要付出多少人民币呢?

我们到银行去兑换6000元港币,对于银行而言是现钞卖出价,即:6000×98.33/100=5899.8(元)

我们从英国旅游回国了,手头上还剩下了4000的英镑,如果我们将这4000直接存入到银行,那就需要在银行开一个现汇的账户,币种就是英镑。存入后,下次再去英国旅游的时候,就可以直接使用了。如果我们觉得还是想将这4000英镑兑换成人民币,那么我们能兑换多少人民币呢?

我们到银行将这4000英镑兑换成人民币,对于银行而言是现钞买入价,即:4000×1479.5/100=59180(元)

假如有一出口的企业,到这个银行以10000美元即期结汇,那么可兑换多少人民币呢?

企业到这个银行将10000美元即期结汇,对于银行而言是现汇买入价,即:10000×766.16/100=76616(元)

三、模式扩展

理解了基础的现钞与现汇逻辑,对于跨境支付产品的基础功能就相对清晰了。

跨境支付需要做的,就是:本币和外币的转换、对账、清结算,无非是这些动作都由计算机通过系统对接的方式去完成,而不用人跑到银行去办理业务。而未来单一业务的跨境支付公司,发展是会受到限制的,在一个领域深耕后,原有领域会存在边际效应,公司的业务就需要进行多元化发展,跨境支付产品也需要多元化。基于现钞与现汇的基础功能后,可以去投资一些外汇金融产品。

假如当前美元兑日元汇率为115,我们预期美元兑日元两周后大幅升值,于是买入美元兑日元的看涨期权。我们假如选择以5万美元作为期权面值进行期权交易,同银行签定了期权投资协议书,确定美元兑日元期权的协定汇率是115,期限为两星期,根据期权即时报价(1%)交纳期权费500美元(5万×1%=500)。

如果期权到期日之前,期权报价变为1.5%,我们卖出手中的这个美元兑日元看涨期权后,获得的投资回报率是多少?

我们卖出手中的美元兑日元看涨期权,收取期权费是:50000×1.5%=750(美元)

总盈利为:750-500=250(美元)

投资回报率:250/500×100%=50%

如果我们选择持有该期权到期,到期时美元兑日元即时汇率变为120,我们执行期权,投资回报率是多少?

美元兑日元即时汇率变为120,我们执行期权,每1美元可获利:120-115=5(日元)

5万美元面值共可获利25万日元,我们在选择轧差交割的情况下,银行按到期日即时汇率打入我们账户的金额是:250000/120=2083.33(美元)

投资回报率:(2083.33-500)/500=317%

四、总结

本文从跨境支付产品中的基础业务模式出发,介绍了现钞与现汇的基础概念与操作,并对跨境支付的产品模式引入了外汇期权业务,对原有跨境支付产品进行了扩展。

我们在进行跨境支付产品设计时,要把什么是现汇、什么是现钞、以及买卖的方向搞清楚。

现汇买入价、现汇卖出价、现钞买入价、现钞卖出价,现实中这几个价格是不同的,如果方向搞错,整个跨境支付的资金就全错了。

跨境支付产品,可以在满足这些功能的基础上,提供账户、钱包、信贷、金融信息、金融衍生品投资等增值产品服务,以助于我们可以在B2B(企业对企业)、B2C(企业对消费者)、B2B2C(卖方+平台+消费者)这些基础的跨境贸易模式中,发现更多的商机,从而提升跨境支付产品的竞争力,提升企业的综合实力。

随着全球化进程的不断加快,跨境支付将成为下一个万亿级“蓝海”,将会重塑商业模式,给企业带来新的商机。今天就写到这里,欢迎大家随着交流,谢谢大家~

作者:王佳亮,中国计算机学会(CCF)会员。微信公众号:佳佳原创

本文由@王佳亮 原创发布于人人都是产品经理,未经许可,禁止转载

题图来自Unspalsh, 基于CC0协议